Ihr Versicherungsmakler in Limburg

Invaliditätsvorsorge – Wie, Was, Warum?

Eine Lösung für viele Probleme!

Hinter dem sperrigen Begriff „Funktionelle Invaliditätsabsicherung“ versteckt sich die „eierlegende Wollmichsau“ unter den Versicherungstarifen. Gleich dem tapferen Schneiderlein, schlägt sie gleich mehrere Fliegen bzw. Absicherungsbedürfnisse mit einer Klappe.

Allerdings verhält es sich hier ähnlich wie mit einem Hausmeister: Der kann auch vieles relativ gut– der Profi-Handwerker löst seinen Bereich allerdings immer besser. Dennoch kann diese Form der Absicherung eine interessante Ergänzung zur Berufsunfähigkeitsversicherung (BU) oder auch zur Unfallversicherung mit Kapitalzahlung sein.

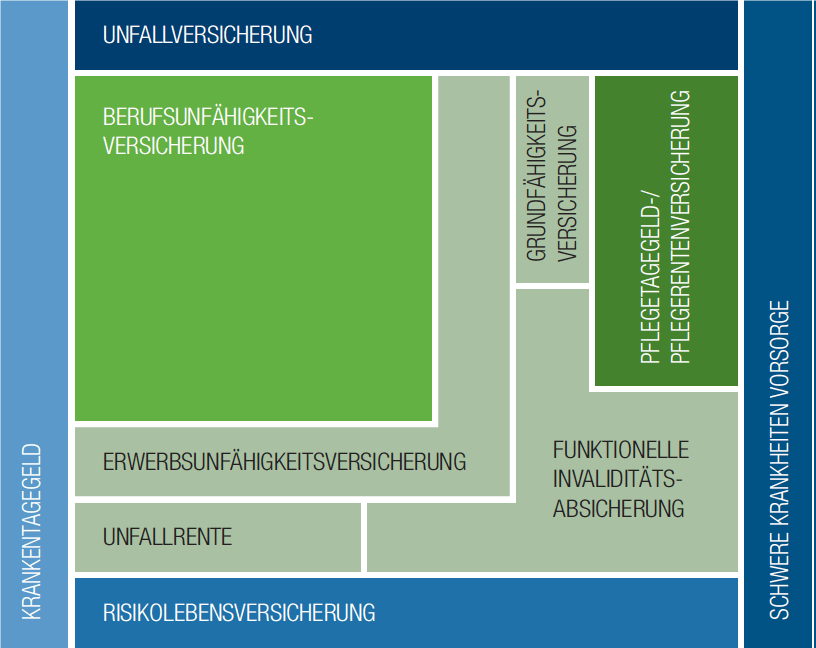

Nie waren die Möglichkeiten, sich gegen die finanziellen Folgen von Krankheiten, Unfällen oder Kräfteverfall abzusichern, vielfältiger und leistungsstärker.

Um Ihnen die Orientierung zu geben, welche Vorsorgeformen für Sie und Ihre persönliche Situation am geeignetsten sind, möchten wir die verschiedenen Sparten auf den folgenden Seiten etwas durchleuchten.

Für wen ist die Versicherung?

Die Funktionelle Invaliditätsabsicherung ist für jede natürliche Person zu empfehlen.

WAS IST VERSICHERT?

Die finanziellen Folgen einer körperlichen Schädigung durch einen Unfall, Organschädigung, eine schwere Erkrankung, Verlust von Grundfähigkeiten oder Eintritt des Pflegefalls.

WELCHE LEISTUNGEN SIND U.A. VERSICHERBAR?

Abgesichert werden kann im Regelfall immer nur eine monatliche Rente. Diese kann je nach Tarif für einen bestimmten Zeitraum oder auch lebenslang vereinbart werden. Je nach Versicherer und Tarif sind weitere Zusatzbausteine wie z. B. Sofortleistungen in einer Summe bei bestimmten Ereignissen möglich.

WELCHE EREIGNISSE SIND U.A. NICHT VERSICHERT?

Diese Schadensereignisse sind regelmäßig nicht berücksichtigt:

• Berufsunfähigkeit

• Erwerbsunfähigkeit

• Arbeitsunfähigkeit aufgrund vorübergehender, einfacher Erkrankung (z. B. grippaler Infekt)

• Unfälle aufgrund Geistes- und Bewusstseinsstörungen (auch z. B. Trunkenheit)

• Unfälle beim Ausüben einer Straftat

• Krieg

• Radioaktivität

Je nach gewähltem Tarif kann es bei den nicht berücksichtigbaren Schadenursachen Abweichungen geben. Darüber hinaus sind bestimmte Berufe oder Personen mit bestimmten Krankheiten nicht versicherbar. Auch bei den versicherten Schadenereignissen können weitere bestimmte Leistungsvoraussetzungen bestehen.

Funktionelle Invaliditätsabsicherung – „Tausendsassa“ und die ideale Ergänzung

Wir haben nun bereits eine ganze Menge über die verschiedensten Bausteine der persönlichen Invaliditätsabsicherung erzählt. Für den perfekten Rundumschutz ist eine Vielzahl von Verträgen nötig. Sicherlich werden Sie nicht jedem Baustein der Absicherung gleiche Priorität einräumen, auch wenn klar ist, dass Ihr Risiko nur durch z. B. ein junges Alter nicht geringer ist.

Die Funktionelle Invaliditätsabsicherung (FI) stellt hier eine Lösung dar, gleich mehrere Fliegen mit einer Klatsche schlagen zu können. Damit ergänzt sie die „must haves“ im Schutz hervorragend.

Als eine verbesserte Unfallrente kommt sie nicht nur bei bleibender Invalidität zur Auszahlung. Auch beim Verlust von Grundfähigkeiten,

der Diagnose einer schweren Krankheit, der Schädigung eines Organs oder dem Eintritt des Pflegefalls, wird die versicherte Rente fällig.

Was ein wenig nach „eierlegender Wollmichsau“ klingt, ist eher mit einem Hausmeister zu vergleichen. Der kann auch viele Probleme ganz gut lösen – ein professioneller Handwerker hat seinen Bereich aber natürlich ganz anders im Griff. Für die Pflegeabsicherung, die in der Regel eher die Altersgruppe im Ruhestand interessiert, stellt die FI eine gute Übergangslösung dar.

Auch für viele Sonderfälle stellt sie eine gute Absicherung dar (Kinder, Kunden mit bestimmten Vorerkrankungen, bestimmte Berufsgruppen, etc.).

DIE WESENTLICHE AUFGABE DER FUNKTIONALEN INVALIDITÄTSABSICHERUNG

Abrunden der unverzichtbaren Absicherungsbausteine. Mit der FI können Sie Bereiche, die Sie derzeit vernachlässigen (müssen), zumindest etwas mit berücksichtigen.

WOHNZIMMER

Das Wohnzimmer ist sicherlich nicht das nötigste Zimmer eines Hauses. Letztlich sitzt man da nur auf dem Sofa und schaut fern. Braucht man nicht, aber es ist schon ein echtes Plus an Lebensqualität. Ähnlich ist diese Sparte im Baukasten Ihrer Absicherung zu werten. Gefühlt gibt es wichtigere Bausteine, dieser passt aber sehr gut dazu und macht die Sache rund.

Weitere Informationen zur funktionellen Invalidität

Mehr Informationen erhalten Sie in unserer Broschüre Versicherungen für Funktionelle Invalidität

DIE MISCHUNG MACHTS!

Grundsätzlich sollte jede Versicherung einem bestimmten Zweck dienen. Nur selten können bestimmte Problemstellungen mit nur einem Produkt optimal beseitigt werden. Zumindest vorübergehende Überschneidungen im Versicherungsschutz bleiben dabei allerdings nicht aus und müssen hingenommen werden. Einen perfekten Rundumschutz können Sie nur mit verschiedenen Bausteinen zusammenstellen.

Ein Beispiel hilft eventuell, dies zu verdeutlichen:

Ein 33jähriger Ingenieur stürzt beim Radfahren unglücklich. Er ziehtsich dabei schwere Rücken- und Kopfverletzungen zu. Als Folgeschädigung bleibt eine Querschnittslähmung und ein dauerhaft beeinträchtigtes Kurzzeitgedächtnis.

• Er kann so nicht mehr in seinem Beruf arbeiten, sein Einkommen

könnte durch die Leistungen einer Berufsunfähigkeitsversicherung

ersetzt werden.

• Eine uneingeschränkte Bewegung ohne fremde Hilfe wäre in

seinem Haus nur nach verschiedenen Umbauten möglich. Auch

Autofahren wäre nur noch mit einem entsprechend umgebauten

Fahrzeug denkbar. Beides könnte mit der Kapitalleistung einer

Unfallversicherung bezahlt werden.

Da er in seinem Zustand regelmäßig auf fremde Hilfe angewiesen ist, fallen Kosten für einen Pflegedienst an. Der Eigenanteil, der nicht durch die gesetzliche Pflegeversicherung gedeckt ist, kann von einem Pflegetagegeld oder einer Pflegerente übernommen werden.

Stationäre Zusatzversicherung – Mit einer stationären Zusatzversicherung werden Sie im Optimalfall in einem Krankenhaus Ihrer Wahl als Privatpatient behandelt, auf Wunsch auch vom Chefarzt. Sie liegen im Ein- bzw. Zweibettzimmer und können die Möglichkeiten der modernsten Medizintechnik ausschöpfen.

Dieser eine Schadensfall würde Leistungen aus mind. drei verschiedenen Vorsorgeverträgen begründen, die jede für sich einem gänzlich unterschiedlichen Zweck dienen. Bei der Zusammenstellung des für einen selbst idealen Schutzes sollte man daher versuchen, immer an alle Folgen eines Schadensszenarios zu denken. Nur so kann man umfassend gegensteuern und erleidet nicht doch noch unverhofft Schiffbruch.

WELCHE ZUSÄTZLICHEN VERSICHERUNGEN SIND ZU EMPFEHLEN?

Als eine der wichtigsten Versicherungen schützt Sie die Berufsunfähigkeitsversicherung vor den wirtschaftlichen Folgen, falls Sie aus gesundheitlichen Gründen keiner beruflichen Tätigkeit mehr nachgehen können. Die staatliche Absicherung reicht in der Regel nicht aus, um den bisherigen Lebensstandard zu sichern. Auch vorübergehende Fälle von Berufsunfähigkeit können bei voraussichtlich mind. sechsmonatigem Anhalten so abgesichert werden.

Für Versicherte in einer gesetzlichen Krankenkasse ist zudem eine stationäre Zusatzversicherung ratsam. So sind Sie im Krankenhaus„Privatpatient“. Je nach vereinbartem Leistungsumfang haben Sie Anspruch auf die Unterbringung im Ein- oder Zweibettzimmer und Behandlung durch einen Arzt Ihrer Wahl. Die bestmögliche Behandlung bedeutet baldmöglichste Genesung.

Des Weiteren empfiehlt sich der Abschluss einer Pflegezusatzversicherung. Falls Sie nach einem Unfall oder schwerer Krankheit zum Pflegefall werden und auf fremde Hilfe angewiesen sind, bietet diese Zusatzversicherung finanzielle Unterstützung. Dieser Schutz endet nicht mit einem bestimmten Lebensalter, was besonders für das große Risiko der Pflegebedürftigkeit im Alter wichtig ist. Die gesetzliche Pflegepflichtversicherung bietet nur eine Mindestabsicherung. In der Regel sind hohe Zuzahlungen, z.B. für die Unterbringung im Pflegeheim, nötig. Wenn Ihre Rücklagen nicht ausreichen, müssen Ihre Kinder „einspringen“.

Außerdem ist für alle, die regelmäßig beruflich oder privat ins Ausland reisen, eine Auslandsreisekrankenversicherung dringend zu empfehlen. Die gesetzliche Krankenkasse übernimmt nur einen geringen Teil der Behandlungskosten im Ausland und es besteht meist auch kein Anspruch auf Rücktransport nach Deutschland.

Vereinbaren Sie jetzt einen Beratungstermin zu funktionellen Invaliditätsabsicherung.

Das Team von Kuch & Partner

KUCH & Partner GmbH & Co. KG

unabhängige Versicherungsmakler

Zeppelinstraße 14a

65549 Limburg

Zum Routenplaner

Wir sind Ihr Partner in Sachen Versicherungen in Limburg.

Lesen Sie hier, warum unsere Kunden uns vertrauen.